Jonathan Pradillon

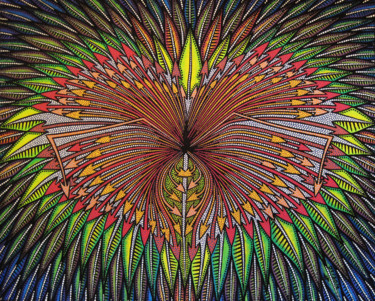

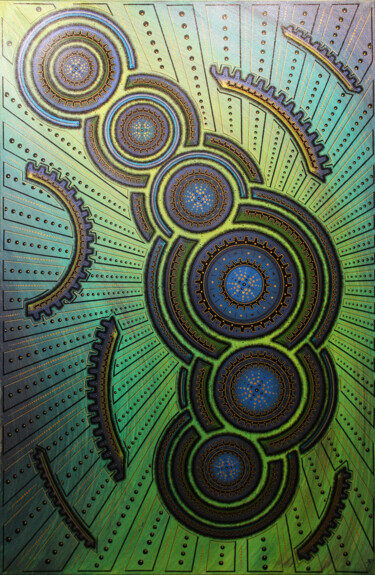

Jonathan Pradillon born in 1993 in France is a painter known for his bold use of bright colors and abstract art and also for his colorful and vibrant compositions that capture the imagination of his audience.< /p>

After having completed 4 years of work-study studies in computer graphics and arts and crafts, Jonathan Pradillon preferred to turn to the world of manual art and more precisely to painting.< /p>

Passionate since his early childhood by the mixture and play of colors, shapes and art in general, he also likes to tackle the creation of sculpture on wood, but also modeling and assembling metals to bring out design objects.

Since 2012, he has devoted himself completely to the creation of his works, and this has been professionally declared since the beginning of 2015.

Discover contemporary artworks by Jonathan Pradillon, browse recent artworks and buy online. Categories: contemporary french artists. Artistic domains: Painting, Design. Account type: Artist , member since 2014 (Country of origin France). Buy Jonathan Pradillon's latest works on Artmajeur: Discover great art by contemporary artist Jonathan Pradillon. Browse artworks, buy original art or high end prints.

Artist Value, Biography, Artist's studio:

Exclusive selection at discounted prices • 3 artworks

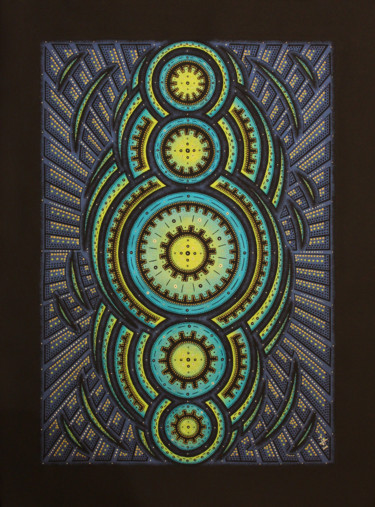

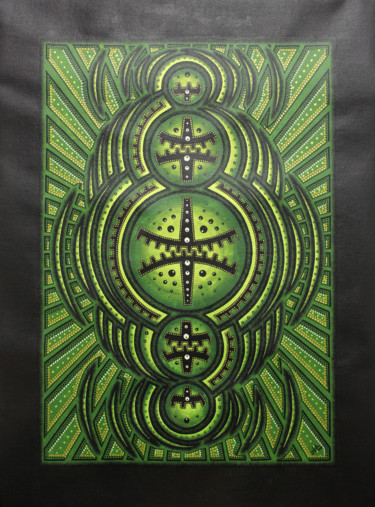

View allPeintures contemporaines / Acrylique et Posca • 690 artworks

View allSculptures, gravures, poteries • 25 artworks

View allPeintures / Série : Éclats. • 172 artworks

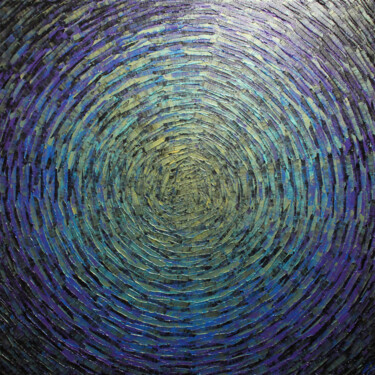

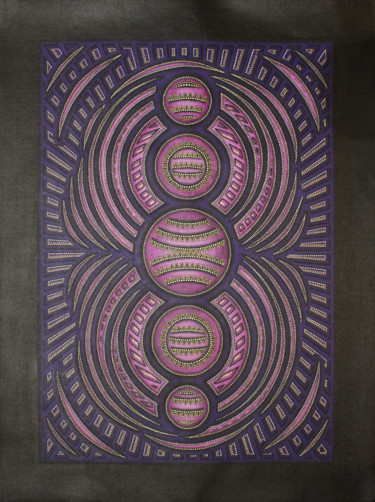

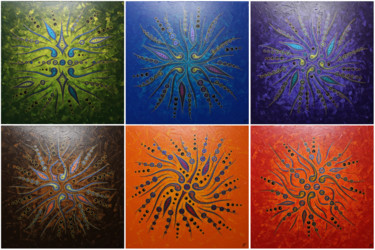

View allPeintures / Série : Cycles. • 11 artworks

View allAcrylic on Canvas | 23.8x17.7 in

Peintures / Série : Fondus. • 80 artworks

View allPeintures / Série : Sens. • 46 artworks

View allPeintures / Série : Textures. • 62 artworks

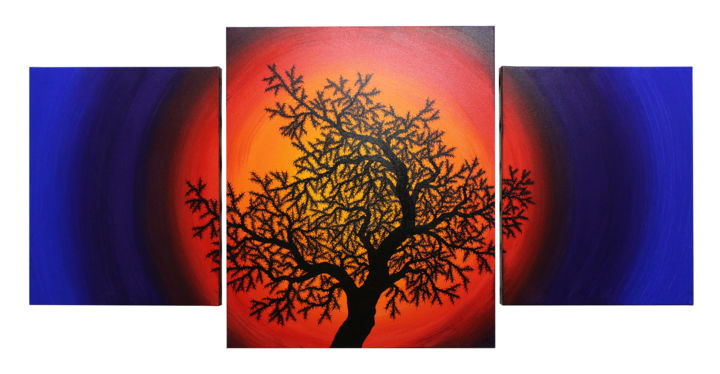

View allPeintures / Série : Arbres. • 40 artworks

View allPeintures / Série : Dégradé Carré • 13 artworks

View allPeintures / Série : Végétations. • 32 artworks

View allSold Artworks • 851 artworks

Recognition

The artist's works have been noticed by the editorial staff

The artist participates in art shows and fairs

Exercises the profession of artist as a main activity

Biography

Jonathan Pradillon born in 1993 in France is a painter known for his bold use of bright colors and abstract art and also for his colorful and vibrant compositions that capture the imagination of his audience.< /p>

After having completed 4 years of work-study studies in computer graphics and arts and crafts, Jonathan Pradillon preferred to turn to the world of manual art and more precisely to painting.< /p>

Passionate since his early childhood by the mixture and play of colors, shapes and art in general, he also likes to tackle the creation of sculpture on wood, but also modeling and assembling metals to bring out design objects.

Since 2012, he has devoted himself completely to the creation of his works, and this has been professionally declared since the beginning of 2015.

-

Nationality:

FRANCE

- Date of birth : 1993

- Artistic domains: Works by artists with a certified artist value, Works by professional artists,

- Groups: Certified Artists Professional Artist Contemporary French Artists

Influences

Education

Artist value certified

Certification established in collaboration with Akoun, the world leader in art market information since 1985.

Artist Value 2017 | €600.00 ($643.38)

Certification has been established by Jacques-Armand Akoun on May 22, 2017.

Achievements

Solo Expositions

Activity on Artmajeur

Latest News

All the latest news from contemporary artist Jonathan Pradillon

Comment réaliser un emballage fiable pour votre tableau ?

Lorsque j'ai commencé à vendre mes premières peintures, j'ai été confronté, comme beaucoup, à l'expédition et à la manière de bien emballer et sécuriser les tableaux qui devaient passer par des services de livraison peu soigneux...

Voici une méthode éprouvée avec plus de 335 envois à travers le monde, et tous sont arrivés en bon état.

Je partage avec vous la manière dont j'effectue mes emballages, peu onéreuse par rapport aux emballages tout faits à acheter dans le commerce, et tout aussi fiable.

Voici un tutoriel vidéo que j'ai réalisé pour montrer comment je procède : https://youtu.be/6sNfItSnn3c

Vous pouvez également vous rendre directement sur la page de cet article avec plus de précision : https://www.artinsolite.com/post/comment-r%C3%A9aliser-l-emballage-d-un-tableau

J'espère que cela pourra vous servir.

Réduction d'impôt sur l'achat d'œuvres d'art pour les entreprises

Réduction d'impôt sur l'achat d'œuvres d'art pour les entreprises

Jusqu'au 31 décembre 2025, les entreprises ont la possibilité de déduire du résultat imposable le coût d'acquisition d'une œuvre d'art authentique ou d'un instrument de musique. Toutefois, pour profiter de cette exonération fiscale, elles doivent satisfaire à certaines exigences.

Lire l'article complet : https://www.artinsolite.com/post/r%C3%A9duction-imp%C3%B4t-sur-l-achat-d-%C5%93uvres-d-art-pour-les-entreprises

Comment vendre ses œuvres sur internet ?

Comment vendre ses œuvres sur internet ?

Vendre ses œuvres d'art en ligne est devenu de plus en plus courant ces dernières années. Avec l'émergence de plateformes de vente en ligne et de réseaux sociaux dédiés à l'art, il n'a jamais été aussi facile de commercialiser ses créations et d'atteindre un public plus large. Cependant, le marché en ligne est également très concurrentiel et il peut être difficile de se faire remarquer parmi les milliers d'autres artistes présents sur le web. C'est pourquoi il est essentiel de savoir comment vendre efficacement ses œuvres en ligne.

Dans cet article, je vais vous proposer quelques conseils pratiques et des stratégies pour vous aider à promouvoir et à vendre vos œuvres d'art en ligne à travers mes expériences, en maximisant vos chances de réussite et en atteignant de nouveaux publics.

Lire l'article : https://www.artinsolite.com/post/comment-vendre-ses-%C5%93uvres-sur-internet

Quel support choisir pour réaliser une peinture acrylique ?

La peinture acrylique est une technique de peinture très populaire grâce à sa facilité d'utilisation, sa rapidité de séchage et sa polyvalence. Cependant, pour obtenir le meilleur rendu possible, il est important de choisir le bon support. Dans ce court article, nous allons vous guider dans le choix des supports les plus populaires et les plus utilisés pour votre prochaine création en peinture acrylique.

Pour lire cet article, rendez-vous sur : https://www.artinsolite.com/post/quel-support-choisir-pour-r%C3%A9aliser-une-peinture-acrylique

Quel méthode pour vernir ses peintures à l'acrylique ?

Lorsque vous avez terminé une peinture acrylique, vous pouvez choisir de la protéger en appliquant un vernis. Cela permet non seulement de protéger votre œuvre contre la poussière, la saleté et l'usure, mais aussi de la faire briller ou lui donner un aspect mat.

Il existe plusieurs types de vernis pour la peinture acrylique, chacun ayant ses propres caractéristiques.

Pour connaître lesquelles, rendez-vous sur : https://www.artinsolite.com/post/quel-verni-utiliser-pour-la-peinture-acrylique

Quelle peinture acrylique utiliser ?

Quelle peinture acrylique utiliser ?

Pour reprendre le titre plus exactement, voici les peintures acrylique que j'ai l'habitude d'utiliser pour mes créations.

La peinture acrylique est l'un des choix les plus populaires pour les artistes de tous niveaux pour divers raison évoqué dans l'article précédent. Cependant, il peut être difficile de savoir quelle marque de peinture choisir. Dans cet article, nous allons explorer quelques-unes des marques de peinture acrylique les plus populaires et leurs caractéristiques uniques.

Découvrez l'article en vous rendant sur le lien suivant : https://www.artinsolite.com/post/quelle-peinture-acrylique-utiliser

Quelle peinture acrylique utiliser ?

Pour reprendre le titre plus exactement, voici les peintures acrylique que j'ai l'habitude d'utiliser pour mes créations.

La peinture acrylique est l'un des choix les plus populaires pour les artistes de tous niveaux pour divers raison évoqué dans l'article précédent. Cependant, il peut être difficile de savoir quelle marque de peinture choisir.

Dans cet article, nous allons explorer quelques-unes des marques de peinture acrylique les plus populaires et leurs caractéristiques uniques.

Pour lire l'article, rendez-vous sur : https://www.artinsolite.com/post/quelle-peinture-acrylique-utiliser

Vente aux enchères

Lancement de la vente aux enchères de deux peintures de la série "Éclats"

Débutera le 06/12/2022 à 12h00, et se terminera le dimanche à 22h00.

Vous êtes intéressé ?

Pour participer et tentez de remporter ces peintures, rendez-vous sur : https://www.catawiki.com/fr/u/6873673-user-9ae1504

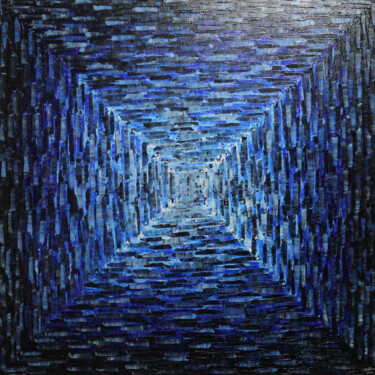

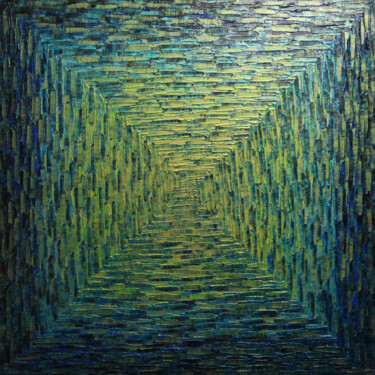

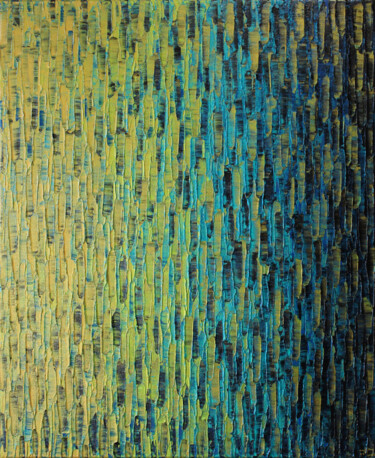

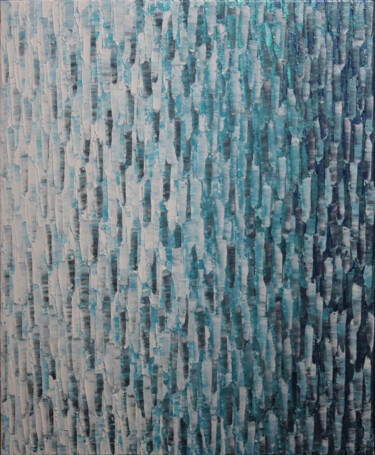

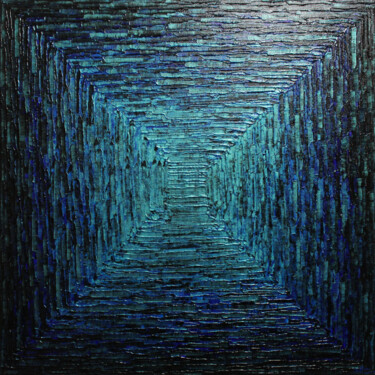

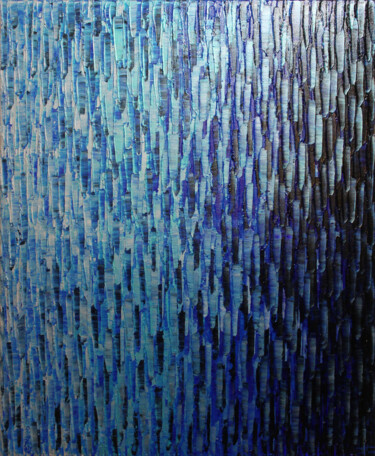

Toile au couteau : Éclat de couleur bleu vert.

œuvre réalisée au couteau à la peinture acrylique (Pébéo-Studio) sur châssis en bois entoilé en coton (100% coton). Rebords du châssis peint à la peinture acrylique noire. (Couleurs iridescentes) Protection : œuvre vernie à la bombe aérosol brillante.

Format : 50 cm x 50 cm x 1,5 cm.

Diagonale : 70,7 cm.

Poids approximatif : 0,500 kg.

Date de réalisation : 11/2019.

œuvre signée.

Certificat d’authenticité fourni.

Emballage soigné.

Prix : 100 Euros.

Pour acquérir cette peinture, rendez-vous sur : https://www.artmajeur.com/fr/jonathan-pradillon/artworks/12790517/eclat-de-couleur-bleu-vert

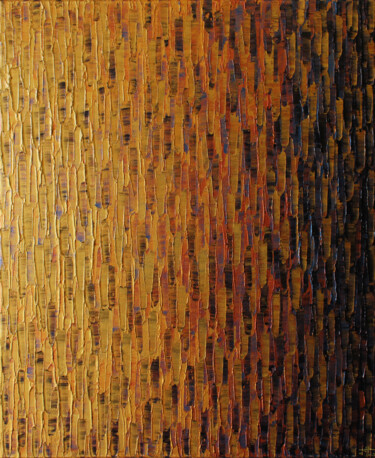

Peinture au couteau : Quart d’éclat orangé.

œuvre réalisée au couteau à la peinture acrylique sur châssis en bois entoilé en coton (100% coton). Rebords du châssis peint à la peinture acrylique noire. (Couleurs iridescentes) Protection : œuvre vernie à la bombe aérosol satinée.

Format : 30 cm x 24 cm x 1,5 cm.

Diagonale : 38,4 cm.

Poids approximatif : 0,200 kg.

Date de réalisation : 11/2019.

œuvre signée.

Certificat d’authenticité fourni.

Emballage soigné.

Prix : 70 Euros.

(œuvre vendue)

Plus d'informations sur : https://www.artmajeur.com/fr/jonathan-pradillon/artworks/12775874/quart-d-eclat-orange

Peinture au couteau : Quart d’éclat rose rouge.

œuvre réalisée au couteau à la peinture acrylique sur châssis en bois entoilé en coton (100% coton). Rebords du châssis peint à la peinture acrylique noire. (Couleurs iridescentes) Protection : œuvre vernie à la bombe aérosol satinée.

Format : 30 cm x 24 cm x 1,5 cm.

Diagonale : 38,4 cm.

Poids approximatif : 0,200 kg.

Date de réalisation : 11/2019.

œuvre signée.

Certificat d’authenticité fourni.

Emballage soigné.

Prix : 70 Euros.

Pour acquérir cette peinture, rendez-vous sur : https://www.artmajeur.com/fr/jonathan-pradillon/artworks/12773957/quart-d-eclat-rose-rouge

Peinture au couteau : Quart d’éclat violacé.

œuvre réalisée au couteau à la peinture acrylique sur châssis en bois entoilé en coton (100% coton). Rebords du châssis peint à la peinture acrylique noire. (Couleurs iridescentes) Protection : œuvre vernie à la bombe aérosol satinée.

Format : 30 cm x 24 cm x 1,5 cm.

Diagonale : 38,4 cm.

Poids approximatif : 0,200 kg.

Date de réalisation : 11/2019.

œuvre signée.

Certificat d’authenticité fourni.

Emballage soigné.

Prix : 70 Euros.

Pour acquérir cette peinture, rendez-vous sur : https://www.artmajeur.com/fr/jonathan-pradillon/artworks/12773024/quart-d-eclat-violace

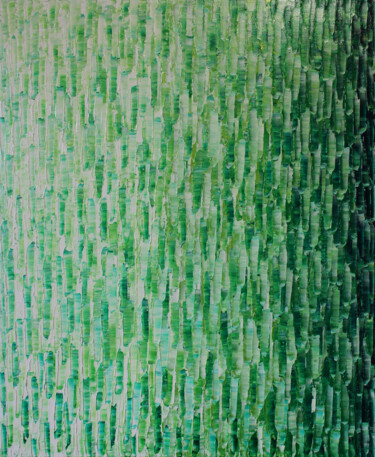

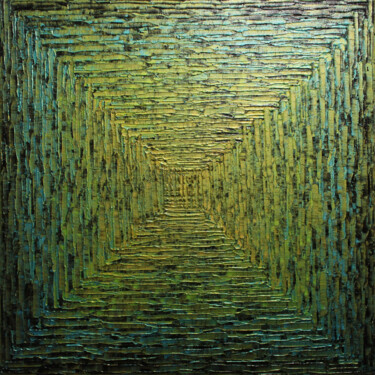

Peinture au couteau : Quart d’éclat verdoyant.

œuvre réalisée au couteau à la peinture acrylique sur châssis en bois entoilé en coton (100% coton). Rebords du châssis peint à la peinture acrylique noire. (Couleurs iridescentes) Protection : œuvre vernie à la bombe aérosol satinée.

Format : 30 cm x 24 cm x 1,5 cm.

Diagonale : 38,4 cm.

Poids approximatif : 0,200 kg.

Date de réalisation : 11/2019.

œuvre signée.

Certificat d’authenticité fourni.

Emballage soigné.

Prix : 70 Euros.

Pour acquérir cette peinture, rendez-vous sur : https://www.artmajeur.com/fr/jonathan-pradillon/artworks/12771614/quart-d-eclat-verdoyant

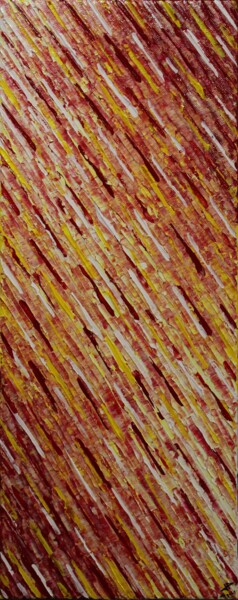

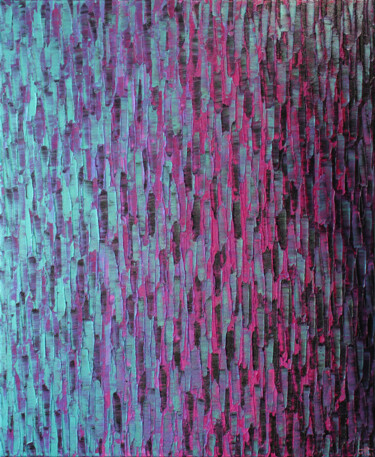

Peinture au couteau : Mouvement texture / Rouge Violet.

œuvre réalisée au couteau à la peinture acrylique (Pébéo-Studio) sur châssis en bois entoilé en coton (100% coton). Rebords du châssis peint à la peinture acrylique noire. (Couleurs iridescentes) Protection : œuvre vernie à la bombe aérosol brillante.

Format : 24 cm x 18 cm x 1,5 cm.

Diagonale : 30 cm.

Poids approximatif : 0,150 kg.

Date de réalisation : 11/2019.

œuvre signée.

Certificat d’authenticité fourni.

Emballage soigné.

Prix : 60 Euros.

Pour acquérir cette œuvre, rendez-vous sur : https://www.artmajeur.com/fr/jonathan-pradillon/artworks/12769283/mouvement-texture-rouge-violet

Peinture au couteau : Mouvement texture / Orange Rouge.

œuvre réalisée au couteau à la peinture acrylique (Pébéo-Studio) sur châssis en bois entoilé en coton (100% coton). Rebords du châssis peint à la peinture acrylique noire. (Couleurs iridescentes) Protection : œuvre vernie à la bombe aérosol brillante.

Format : 24 cm x 18 cm x 1,5 cm.

Diagonale : 30 cm.

Poids approximatif : 0,150 kg.

Date de réalisation : 11/2019.

œuvre signée.

Certificat d’authenticité fourni.

Emballage soigné.

Prix : 60 Euros.

Pour acquérir cette peinture, rendez-vous sur : https://www.artmajeur.com/fr/jonathan-pradillon/artworks/12767912/mouvement-texture-orange-rouge

Peinture au couteau : Mouvement texture / Rose Marron.

œuvre réalisée au couteau à la peinture acrylique (Pébéo-Studio) sur châssis en bois entoilé en coton (100% coton). Rebords du châssis peint à la peinture acrylique noire. (Couleurs iridescentes) Protection : œuvre vernie à la bombe aérosol brillante.

Format : 24 cm x 18 cm x 1,5 cm.

Diagonale : 30 cm.

Poids approximatif : 0,150 kg.

Date de réalisation : 11/2019.

œuvre signée.

Certificat d’authenticité fourni.

Emballage soigné.

Prix : 60 Euros.

Pour acquérir cette peinture, rendez-vous sur : https://www.artmajeur.com/fr/jonathan-pradillon/artworks/12766427/mouvement-texture-rose-marron

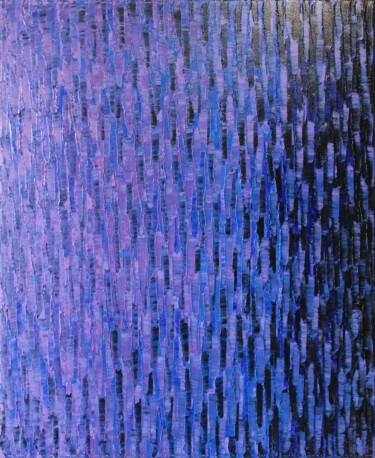

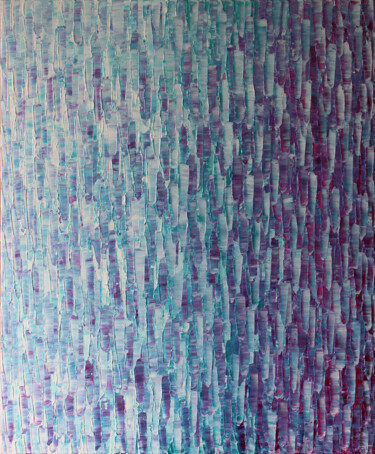

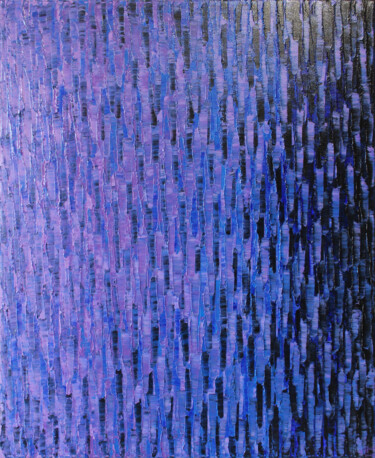

Peinture au couteau : Mouvement texture / Bleu Violet.

œuvre réalisée au couteau à la peinture acrylique (Pébéo-Studio) sur châssis en bois entoilé en coton (100% coton). Rebords du châssis peint à la peinture acrylique noire. (Couleurs iridescentes)

Protection : œuvre vernie à la bombe aérosol brillante.

Format : 24 cm x 18 cm.

Diagonale : 30 cm.

Poids approximatif : 0,150 kg.

Date de réalisation : 11/2019.

œuvre signée.

Certificat d’authenticité fourni.

Emballage soigné.

Prix : 60 Euros.

Pour acheter cette peinture, rendez-vous sur : https://www.artmajeur.com/fr/jonathan-pradillon/artworks/12765734/mouvement-texture-bleu-violet

Sculpture Métal / Bois : Lampe en bois de vigne.

œuvre réalisée à partir d'un cep de vigne écorcé, poncé, sculpté à la main, traité au lasure chêne moyen (2 couches) et au vitrificateur (2 couches). Socle soudé à partir d'un fer à cheval et de rondelle. Lanternes réalisées à la soudure à partir de rondelle, clou, charnière. Traitement des pièces de métal au vitrificateur anti-rouille (2 couches). Alimentation électrique avec interrupteur sur secteur (220~240v). Ampoule Thinkmore E14 consommation 4W rendu 40W (420 Lumens) Blanc chaud (2700k) Énergie A+ (Aux normes CE).

Plus de 60 heures de réalisation.

Format :

Hauteur : 66,5 cm.

Largeur : 28 cm.

Longueur : 25 cm.

Date de réalisation : 10/2019.

Poids approximatif : 6 kg.

œuvre signée.

Certificat d’authenticité fourni.

Emballage soigné.

Prix : 600 Euros.

Pour acquérir cette œuvre, rendez-vous sur : https://www.artmajeur.com/fr/jonathan-pradillon/artworks/12765146/lampe-en-bois-de-vigne

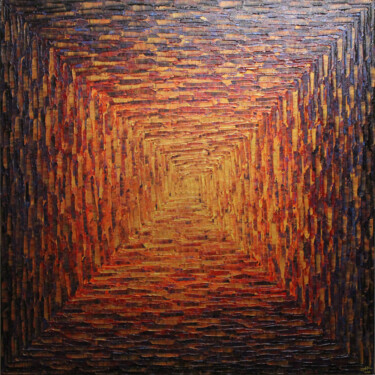

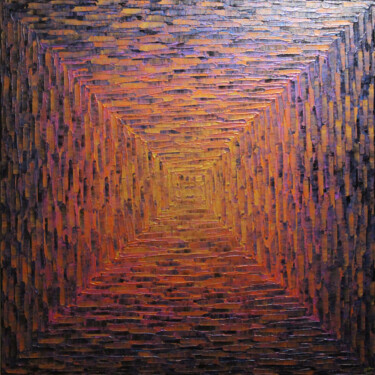

Peinture au couteau : Éclat de couleur marron.

œuvre réalisée au couteau à la peinture acrylique (Pébéo-Studio) sur châssis en bois entoilé en coton (100% coton). Rebords du châssis peint à la peinture acrylique noire. (Couleurs iridescentes)

Protection : œuvre vernie à la bombe aérosol brillante.

Format : 50 cm x 50 cm x 1,5 cm.

Diagonale : 70,7 cm.

Poids approximatif : 0,500 kg.

Date de réalisation : 11/2019.

œuvre signée.

Certificat d’authenticité fourni.

Emballage soigné.

Prix : 100 Euros.

Pour acquérir cette peinture, rendez-vous sur : https://www.artmajeur.com/fr/jonathan-pradillon/artworks/12754850/eclat-de-couleur-marron

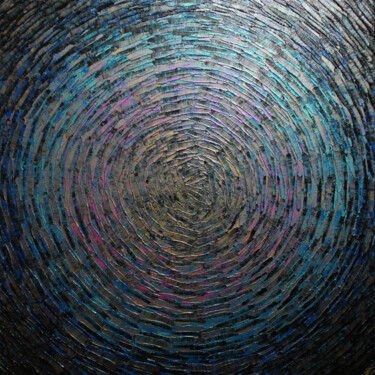

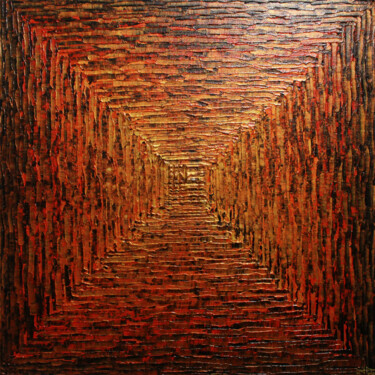

Toile au couteau : Éclat de couleur rouge.

œuvre réalisée au couteau à la peinture acrylique (Pébéo-Studio) sur châssis en bois entoilé en coton (100% coton). Rebords du châssis peint à la peinture acrylique noire. (Couleurs iridescentes)

Protection : œuvre vernie à la bombe aérosol brillante.

Format : 50 cm x 50 cm x 1,5 cm.

Diagonale : 70,7 cm.

Poids approximatif : 0,500 kg.

Date de réalisation : 11/2019.

œuvre signée.

Certificat d’authenticité fourni.

Emballage soigné.

(œuvre vendue)

Reviews and comments